業種を問わず個人事業主が資金繰りに悩む場面は少なくありません。

そんな時に頼りになるのが「ビジネスローン」ですが、実は個人事業主は審査が厳しく通りづらいケースもあります。

それでも、開業間もない方や信用力に不安のある方であっても利用できるローン会社は存在します。

今回は、融資を始めとした資金調達支援を行う行政書士事務所サブシディが個人事業主向けのビジネスローンについて解説していきます。

- 個人事業主向けビジネスローンの基礎知識

- 融資に通りやすくなるポイント

- 個人事業主の業種別の体験談

業種別の体験談についてもご紹介するので、個人事業主の資金調達方法に悩んでいる方はぜひ参考にしてください。

個人事業主におすすめのビジネスローン

ビジネスローン会社の中には、法人向けビジネスローンに限定していることも多く個人事業主向けのサービスは限られているのが現状です。

そのため、個人事業主への融資実績の多いビジネスローン会社は、実はごく一部に限られています。

個人事業主がビジネスローンを選ぶ際には、融資の通りやすさや金利の条件などを比較することが大切です。

「審査が甘い」と評判のビジネスローンも実際には個人事業主の融資通過率が5%程度にとどまることもあります。一度、審査に落ちると2社目以降の申込みにも悪影響を及ぼすリスクがあるので注意が必要です。

| サービス名 | AGビジネスサポート | MRF | セゾンファンデックス |

|---|---|---|---|

|  |  | |

| 対象 | 個人事業主 | 個人事業主 | 個人事業主 |

| 融資額 | 50万円~1,000万円 | 10万円~3,000万円 | 100万円~5億円 |

| 金利 | 3.1%~18.0% | 7.0%~15.0% | 4.50%~9.90% |

| 担保 | 不要 | 不要 | 必要 |

現在、いくつかある個人事業主向けビジネスローンの中で、有事実績が多く当所が利用しやすいと判断した会社を厳選してご紹介しています。

資金調達支援を行う行政書士事務所サブシディが、支援先の個人事業主のリアルな実態を踏まえながら、各ビジネスローン会社の特徴や選び方のポイントについて詳しく解説していきます。

AGビジネスサポート

| 融資額 | 50万円〜1,000万円 |

|---|---|

| 金利(実質金利) | 3.1%〜18.0% |

| 担保 | 不要 |

| 保証人 | 原則不要 |

| 資金使途 | 事業資金 |

| 融資までにかかる期間 | 最短即日 |

AGビジネスサポートは、最短即日融資が可能なビジネスローンです。大手ビジネスローン会社の中では数少ない個人事業主にも対応したサービスです。

個人事業主が申し込む場合は以下の書類が必要となります。

- 本人確認書類

- 直近2年分の確定申告書

- AGビジネスサポート規定の事業内容確認書(公式ホームページからダウンロード可能)

- 直近2ヵ月以内に発行された取引先からの請求書、領収書などいずれか1点

個人事業主の中には売上が低い方も多いですが、AGビジネスサポートは売上が低くても融資が可能です。個人事業主の利用者が多いため、比較的寛容に対応してもらえます。

一方で、融資が通りやすいわけではなく、審査に落ちてしまうこともあります。そのため、希望融資額は低い方は審査通過しやすいアコムを活用して資金調達をするのがいいでしょう。

- 信頼性の高い大手ビジネスローン会社

- 個人事業主への融資実績も多い

- 原則として無担保・無保証人で利用できる

- 信用情報に不安のある方は融資が難しい傾向にある

- 最低融資希望額が50万円であり高め

銀行融資が難しかった個人事業主の方が利用できたケースがあります。200万円の融資実績もあるため、個人の事業資金としては十分活用できるでしょう。

知名度も高いため当所の支援先の事業者の方の多くが利用しています。個人事業主の方にはまず、AGビジネスサポートをご案内しています。

MRF

| 融資額 | オーダーメイドプラン:50万円~3億円 |

|---|---|

| 金利(実質金利) | 7.0%~15.0% |

| 担保 | 無担保のプランもあり |

| 保証人 | 原則不要※代表者の連帯保証が必要なケース有 |

| 資金使途 | 事業資金 |

| 融資までにかかる期間 | 最短3日 |

MRFはCMでもお馴染みの個人事業主の利用実績が多いビジネスローンです。

来店不要で24時間以内に仮審査が行われるため、簡単に早く資金調達が可能です。さらに、最長35年の返済プランがあるため資金繰りが厳しい方であっても利用しやすいのが特徴です。

- 本人確認書類

- 確定申告書

赤字決済の場合であっても、将来性を加味し柔軟に対応してくれるため、まずは相談してみるのがいいでしょう。

オンライン完結のビジネスローンと異なり、担当者と話ができるため、事業の様々な背景を踏まえながら審査をしてくれます。金融の専門家が多数在籍しているため、資金調達に困った時に頼れるパートナーとして付き合っていけます。

個人事業主向けのビジネスローンでは担当者と面談できるものは少ないため、事業について相談したい方には嬉しいサービスです。

- 担当者との面談が行える

- 個人事業主向けのサービスに力を入れている

- 金利も低く事業資金として上手く活用しやすい

- 東京近郊と西日本中心に展開しているため対応エリアが限られる

- 即日対応が難しく最短3日かかる

MRFは行政書士を始めとした士業とのつながりが強いため、士業事務所からの紹介も多くあります。

MRFはオンライン完結ではないサービスのため、担当者が重要です。しっかりと自分の事業に対して親身になってくれる担当者がつくとサポートしてくれやすいでしょう。

セゾンファンデックス

| 融資額 | 100万円~5億円 |

|---|---|

| 金利(実質金利) | 4.50%~9.90%(固定金利) |

| 担保 | 必要 |

| 保証人 | 原則不要 |

| 資金使途 | 運転資金、開業資金など |

| 融資までにかかる期間 | 最短3営業日 |

セゾンファンデックスは、個人事業主も利用できる事業者向けの不動産担保ローン(ビジネスローン)です。

銀行の借り入れ難しい方であっても、不動産を担保にすることで低金利で事業融資を受けられます。審査は、不動産の価値によって変わるため審査に不安のある方でも安心して利用できます。

無担保のビジネスローンは金利が高くなることがるため、不動産をお持ちの方はセゾンファンデックス有担保ローンがおすすめです。

- 担保有りのビジネスローンのため金利が低くなる

- 親族が所有する不動産も担保の対象となる

- 信用情報に不安のある方も融資を受けやすい

- 価値のある不動産が必要

- 融資まで時間がかかる

まず、担保を持っている方は、セゾンファンデックスを利用するのがいいでしょう。無担保融資に比べて金利が低く、事業資金としてより有利な条件で活用できます。

親族の不動産も対象となるため家族や親戚に活用できる不動産がないか聞いてみましょう。

プロミス

| 種類 | 自営業者カードローン | フリーキャッシング |

|---|---|---|

| 申込方法 | 電話もしくは自動契約機 | インターネット振り込み スマホATM コンビニATM 電話 |

| 融資限度額 | 300万円 | 最大500万円 |

| 総量規制 | 対象外 | 対象 |

| 金利(実質金利) | 6.3%~17.8% | 4.5%~17.8% |

| 担保 | 不要 | 不要 |

| 保証人 | 不要 | 不要 |

| 資金使途 | 生活費および事業費 | 生活費に限ります |

| 融資までにかかる期間 | 最短即日 | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

| 提出書類 | 本人確認書類 収入証明書(確定申告書等) 事業実態を疎明する書類 | 本人確認書類 収入証明書 |

プロミスには「自営者カードローン」と「フリーキャッシング」の2種類があります。

自営者カードローンは、個人事業主等の自営業者向けのビジネスローンです。一方で、フリーキャッシングは自営業者以外の方も利用できます。

個人事業主の方がビジネスローンとしてプロミスを利用する場合は、融資希望額によって「自営者カードローン」と「フリーキャッシング」のどちからを選ぶかを決めましょう。

自営者カードローンは、総量規制対象外のため要件を満たすと年収の3分の1を超えて借り入れが可能です。ローンの希望額が大きい方は自営者カードローンを選ぶのが良いでしょう。

一方で、提出書類が多かったり、ネット完結の申込ができないといった煩雑さがデメリットとしてあります。

融資希望額が少ない方は、利用しやすいフリーキャッシングを活用するのがよいでしょう。

プロミスは知名度の高いローン会社であり、多くの自営業者に利用されています。金利はやや高めですが、少額を短期間で借りたい場合には便利です。

特に、返済の目処が立っているケースでは、スピード感のある一時的な資金調達先として活用しやすいでしょう。一度利用すると、次回以降はよりスムーズに申し込みができる点もメリットです。

アコム

| 種類 | ビジネスサポートカードローン | カードローン |

|---|---|---|

| 申込方法 | WEB 店舗 電話 | WEB 店舗 電話 |

| 融資限度額 | 1万円~300万円 | 1万円~800万円 |

| 総量規制 | 対象外 | 対象 |

| 金利(実質金利) | 12.0%~18.0% | 3.0%~18.0% |

| 担保 | 不要 | 不要 |

| 保証人 | 不要 | 不要 |

| 資金使途 | 自由 | 自由 |

| 融資までにかかる期間 | 最短即日 | 最短20分 |

| 提出書類 | 本人確認書類 収入証明書(確定申告書等) | 本人確認書類 収入証明書(所得証明書等)※ |

※アコムの利用額が50万円を超える方もしくは他社を含めたお借入総額が100万円を超える方

アコムには、個人事業主向けの「ビジネスサポートカードローン」と「カードローン」の2種類が用意されています。

アコムのビジネスサポートカードローン(個人事業主向け)は、総量規制の対象外であり、業歴1年以上でアコムの審査基準を満たす個人事業主が利用できます。

申し込みに際して、直近1期分の確定申告書第一表が必要です。契約極度額が100万円を超える場合は、青色申告決算書または収支内訳書も提出する必要があります。

カードローンは、総量規制の対象かどうかを除けば、ビジネスサポートカードローンとほぼ同じ内容です。

希望額が少ない方は、必要書類を集めやすい「カードローン」を利用するのがいいでしょう。特にカードローンは、最大30日間金利が0円になります。

個人事業主は、個人として扱われるため、事業主ではなく個人名義で借り入れを行い生活費に充てることで、事業資金を捻出しやすくなるでしょう。

- カードローンは個人事業主ではなく「個人」として利用できる

- 個人の生活費決済に充てることで事業資金の捻出ができるようなる

- 他のビジネスローンとアコムのカードローンを併用して資金調達を実現

- ビジネスサポートカードローンは業歴1年以上の方限定

- 担当者へ事業の相談ができない

個人向けローンは、ビジネスローン選びの際に意外と見落とされがちですが、実はおすすめの選択肢です。

必要書類が少なく、スピーディーに借り入れできるのが大きなメリットです。特に、100万円以下の少額利用であれば、ビジネスローンと比較しても金利に大きな差はありません。

少額の資金調達を希望する個人事業主の方には、柔軟に活用できる手段と言えます。

ファンドワン

| 融資額 | 売上債権担保融資30万円〜5,000万円 不動産担保融資300万円~1億円 車担保融資~500万円 |

|---|---|

| 金利(実質金利) | 不動産担保融資2.50%~15.0%以下 それ以外5.00%~18.0%以下 |

| 担保 | 商品によって異なる |

| 保証人 | 不要 |

| 資金使途 | 事業資金 |

| 融資までにかかる期間 | 最短即日 |

ファンドワン株式会社には、複数のビジネスローン商品があります。

基本的には法人向けのビジネスローンですが、事業内容等によっては個人事業主の方でも利用できます。特に担保を持っている方は、個人事業主の方でも利用しやすいでしょう。不動産だけでなく車も担保となるのが特徴です。

申し込みには身分証明書や確定申告書に加えて、担保に関する資料が必要です。申し込む商品によって必要書類が異なるため注意しましょう。

複数のサービスを展開しているため、無担保での融資が難しい場合であっても代替手段を提案してもらえることがあります。まずは、気軽に相談してみるのがいいでしょう。

楽天銀行

| 融資額 | 100万円~1億円※10万円単位 |

|---|---|

| 金利(実質金利) | 楽天銀行所定の利率(明記なし) |

| 担保 | 原則として必要 |

| 保証人 | 原則として経営者もしくは実質的な支配者の保証が必要 |

| 資金使途 | 運転資金、設備資金 |

| 融資までにかかる期間 | 明記なし |

楽天銀行ビジネスローンは2016年にリリースされた個人事業主も対象にした融資サービスです。楽天を利用している方からすると親しみや安心感があるでしょう。

ビジネスローンの特徴としては、融資限度額の高さが挙げられます。審査結果によっては、最大1億円まで融資が可能です。ただし、原則として担保が必要な点には注意しましょう。

類似した名称に「楽天スーパービジネスローン」といったサービスもありますが、こちらは楽天市場に出店している加盟社向けのサービスです。一般の個人事業主の方は利用できません。

楽天のサービスをよく利用している方はビジネスローンも利用したいと思うでしょう。しかし、担保を要することや審査のハードルから条件を満たさない方も多いでしょう。実際に個人事業主の方で活用されている方はそれほど多くありません。

PayPay銀行

| 融資額 | 10万円~1,000万円※10万円単位 |

|---|---|

| 金利(実質金利) | 1.8%~13.8% |

| 担保 | 不要 |

| 保証人 | 不要 |

| 資金使途 | 事業資金 |

| 融資までにかかる期間 | 明記なし |

PayPay銀行の個人事業主向けビジネスローンは、近年注目を集めているネット銀行系のサービスです。

大きな特徴は、審査申込み時に原則として書類提出が不要な点にあります。気になったときにすぐ申し込みができ、スマホから簡単に手続きを進められる手軽さも人気の理由です。

個人事業主の融資にも力をいれており、開業したばかりの方にも積極的に対応しています。

ただし、ビジネスローンの利用にはPayPay銀行のビジネス用口座が必要です。ビジネス用口座を持っていない場合は、審査に通過した後に口座開設を行う必要があります。口座が増えると管理が煩雑になるため注意しましょう。

PayPay銀行は、個人事業主も利用しやすいビジネスローンです。

実際に、開業間もない方が他行では断られたものの、PayPay銀行ではスムーズに審査を通過したケースもあります。

書類提出が不要で申し込みのハードルが低いため、時間が取れない事業主にとっては非常にありがたいでしょう。

個人事業主向けビジネスローンの選び方

個人事業主向けのビジネスローンは多くありませんが、人気の会社がいくつかあります。

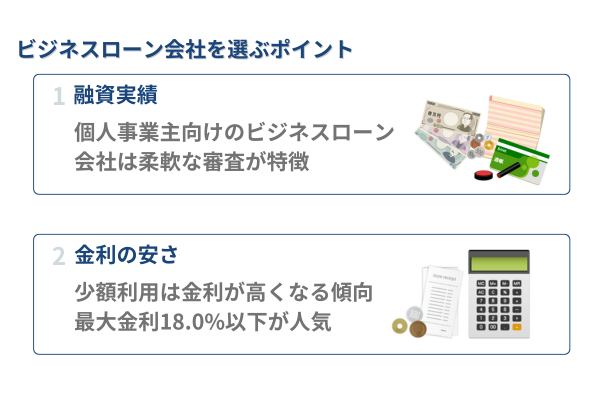

ビジネスローン会社を選ぶ上で重要なポイントは、融資実績と金利です。個人事業主でも融資を受けやすいく金利の低い会社を利用するといいでしょう。

個人事業主への融資実績が多いビジネスローンを選ぶ

融資を受けられる可能性を高めるには、個人事業主への融資実績が多いビジネスローンを選びましょう。

ビジネスローンは個人事業主を対象とした商品も存在するものの、法人向けよりは数が少ないのが事実です。「個人事業主も利用できるが、メインの融資対象は法人」とする会社もあります。

しかし同時に、個人事業主へのローンに力を入れている会社も存在します。個人事業主への融資実績が多いビジネスローンであれば、以下のような要素が期待できるでしょう。

- 個人事業主が利用しやすい条件を設けている

- ローン申し込みや問い合わせに際して親身な対応をしてくれる

- 個人事業主に対する理解が深い

個人事業主が対象に含まれているかだけでなく、個人事業主に対する融資実績があるかまでチェックするのが安心です。

最大金利18.0%以下を選ぶ!低金利で事業資金として活用

ビジネスローンの返済負担を抑えるため、なるべく金利が低いサービスを利用しましょう。目安は最大金利18.0%以下です。

日本の利息制限法では借入金額に応じて上限金利が以下のように定められています。

- 10万円未満:年20%

- 10万円~100万円未満:年18%

- 100万円以上:年15%

ビジネスローンは融資額10万円以上のケースが一般的なため、10万円〜100万円未満の上限金利である年18%と設定している商品も多いです。

しかし年18%の金利は法的には問題ないとはいえ、利息負担がかなり重いといえます。また実際のところ、法的な上限金利よりも低い利率を設定している商品も複数存在します。

最大金利が18%以下でなるべく低いものを選べば、利息負担を抑えながら事業資金を調達できる可能性が高くなるでしょう。

個人事業主がビジネスローンを利用する際の注意点

個人事業主にとっては、ビジネスローンの利用はたとえ少額であっても事業において重要な資金調達といえます。

ビジネスローンを活用して、事業を改善したり拡大することを目指していきましょう。闇雲にビジネスローンで借り入れをするのではなく、計画的に利用することが大切です。

個人事業主の方向けに、ビジネスローンを利用する際の注意点をご紹介します。

少額利用は金利が高い傾向にある

ビジネスローンは数十万といった少額で利用できる商品も多く存在します。しかし少額利用は金利が高い傾向にある点に注意が必要です。

ビジネスローンの利息は「○%〜○%」と、ある程度の幅を持たせて設定されているケースが多くみられます。最小金利と最大金利に10%以上の差がある商品も珍しくありません。

適用される金利は様々な要素によって決まりますが、判断材料の1つに融資額があります。

融資額が大きいほど低い金利が、融資額が小さいほど高い金利が適用されるのが一般的です。ビジネスローンに限らず多くの融資に見られる傾向です。

返済負担を抑えるためには、必要以上の融資を受けるのは避けるべきでしょう。ただし少額利用の場合は金利が高くなり、想定以上に返済負担が重くなる恐れがある旨を押さえる必要があります。

原則として総量規制の対象外

ビジネスローンは原則として総量規制の対象外です。

総量規制とは貸金業者から借りられるお金の上限に関する決まりです。

法律で、貸金業者から借り入れできる合計額は最大で年収の3分の1までとされています。返済能力を超える過度な借入を防ぐために定められたルールです。

しかし、ビジネスローンは総量規制の対象外です。すなわちビジネスローンに該当する商品であれば、年収の3分の1を超える額の借入ができるケースがあります。

高額の融資を受けやすい点はメリットといえるでしょう。

一方、総量規制の範囲内で借りる場合よりも返済負担が大きくなりやすいです。総量規制の対象外だからこそ、事業計画・返済計画を慎重に立てた上で、無理のない融資額にすることが大切です。

必要以上に利用しすぎない

ビジネスローンは事業資金の調達に便利だからこそ、必要以上に利用しすぎないよう注意しましょう。

これまで紹介したように、ビジネスローンには以下のような注意点があります。

- 総量規制の対象外で高額の融資を受けやすい分、慎重な事業計画・返済計画が求められる

- 金利が高めの傾向にある。特に少額利用の場合は金利が高くなりやすい

事業資金の調達で多く用いられる銀行融資は金利が低めに設定されているため、なるべく多く借りた方が有利なケースもあります。しかしビジネスローンは金利が高めという性質上、高額利用にはあまり適していません。

資金調達に便利だからといって高額の融資を受ければ、返済負担が重くなりすぎる恐れがあります。

融資額は必要最低限にし、返済負担を最小限に抑えましょう。

ビジネスローンの審査基準は?個人事業主としての信用が重要

多くのビジネスローンではスコアリング方式による審査が行われます。

スコアリングとは申込者に関する膨大なデータを分析して各項目に点数(スコア)をつけ、信用力を評価する審査方法です。ビッグデータの分析および評価にAIを用いるため「AI審査」とも呼ばれます。

AI審査の大きなメリットの1つが、スピーディーかつ正確な審査が可能な点です。ビジネスローンは審査にかかる時間が短いですが、その理由の1つにAI審査を用いていることが挙げられます。

ビジネスローンの審査で確認される項目の例は以下の通りです。

- 業種

- 事業内容

- 申込者の信用情報

- 業況(経営成績)・財務内容

- 資金使途

なお、ビジネスローンの審査基準は明言されていない部分も多いです。上記以外の項目が審査で確認される可能性もあります。

審査に通らないことも多い

ビジネスローンは金融機関の一般的な融資に比べれば審査基準が易しい傾向です。とはいえ、申し込めば必ず審査に通るわけではありません。ビジネスローンの審査に通らないケースも多くみられます。

ビジネスローンの審査に落ちてしまう原因として以下の例が考えられます。

- 財務状況や業況が良くない

- 信用情報に問題がある

- 事業実績が短い

- 返済計画や事業計画に問題がある

- 税金の未納がある

ビジネスローンの審査基準は明示されているわけではないため、審査に落ちてしまう原因も正確にはわかりません。ただし上記のような要素がある場合、審査に落ちやすいと考えられます。

なおローンの審査に落ちた履歴は信用情報に残ります。信用情報に悪い履歴を履歴を残さないという意味でも、審査に通りやすいビジネスローンを選ぶことが大切です。

銀行系のビジネスローンは審査が通りにくい

ビジネスローンは銀行、クレジットカード会社、消費者金融(貸金業者)などさまざまな会社が提供しています。

このうち、銀行系のビジネスローンは審査が厳しい傾向です。銀行系のビジネスローンには以下のような特徴があります。

- 後述するノンバンク系に比べて金利が低い

- 融資限度額が高い

- ノンバンク系よりも審査に時間がかかる

- ある程度の事業実績がなければ利用できないケースが多い

低金利で高額の融資を受けられる分、厳しい審査が行われます。法人のみを対象としており、個人事業主は利用できない商品も珍しくありません。

すでに取引がある銀行の場合、信頼関係を構築できていれば審査に通過できる可能性もあります。それ以外の場合は銀行系ビジネスローンを利用するのは難しいと考えられます。

ノンバンク系のビジネスローンは審査が通りやすい

銀行系のビジネスローンとは反対に、ノンバンク系のビジネスローンは審査が通りやすい傾向です。

ノンバンクとは銀行以外の金融機関です。預金業務や為替業務を行わない金融機関がノンバンクに該当します。例として、消費者金融やクレジットカード会社、信販会社などが挙げられます。

ノンバンク系でも審査は必ず実施されますし、審査基準が公表されていない点も銀行系と同様です。

しかし銀行系ビジネスローンに比べて、ノンバンク系ビジネスローンの方が審査に通過した事例が多くみられます。対象者の要件や必要書類の数からも、銀行系より審査の難易度が低いことが予想できます。

審査の通りやすさという意味ではノンバンク系を選ぶのがおすすめです。特に消費者金融系のビジネスローンは審査に通過した事例が多くみられます。

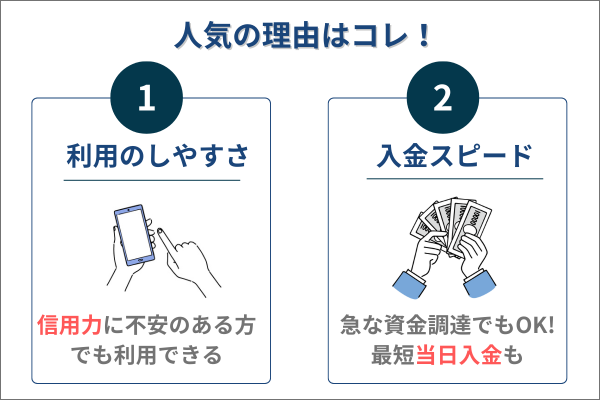

ビジネスローンが個人事業主の資金調達に人気の理由

ビジネスローンは個人事業主の資金調達先として人気があります。

他の資金調達方法と比べて利用しやすく、入金までのスピードが早いのが人気の理由です。資金調達先に悩んでいる方はビジネスローンを利用するのがいいでしょう。

信用力の低い個人事業主も利用しやすい

ビジネスローンが個人事業主に人気な理由の1つが利用のしやすさです。ビジネスローンは他の資金調達方法に比べて、信用力の低い個人事業主でも利用できるケースが多くみられます。

法人と個人事業主では、法人の方が社会的信用を得やすいです。事業内容が全く同じでも、法人の方が信用力があると判断されるのは珍しくありません。

一般的な融資において、高い信用力を持っていることは大前提です。個人事業主はどうしても信用力が低くなりがちなため、融資を受ける難易度が高くなってしまいます。

一方でビジネスローンは審査は実施されるものの、一般的な融資ほどは信用力が重視されません。最低限の条件を満たせば利用できるケースが多くみられます。

ビジネスローンは信用力の低い個人事業主でも利用できる資金調達方法の代表例といえるでしょう。

申し込みから入金までのスピードが早い

申し込みから入金までのスピードが早い点もビジネスローンが人気の理由です。

一般的な銀行系融資の場合、申し込みから審査が終わり入金されるまで1週間程度はかかります。

人気の資金調達方法である日本政策金融公庫の融資の場合、融資が決まるまでの平均所要日数は2週間程度と案内されています。

申し込んでから入金までに時間がかかるため、すぐに資金が必要な場面では活用できません。

ビジネスローンは審査にかかる時間が短く、申し込んだ日の入金が可能なケースもあります。すぐに資金が必要な場面でもビジネスローンであれば資金調達が間に合う可能性が高いといえます。

必要に応じてすぐに利用できるため、スピード感や手間の少なさを重視する個人事業主に人気の方法です。

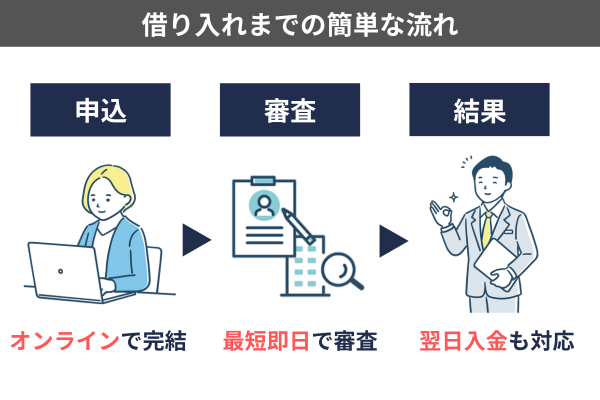

ビジネスローンの申し込みから借り入れまでの流れ

ビジネスローンの申し込みから借り入れまでの大まかな流れを紹介します。

今回紹介するのはノンバンク系ビジネスローンの流れです。また、商品によっては必要な手続きや順序が異なるケースもあるため、必ず公式サイトの案内をご確認ください。

- 申し込み手続き・必要書類の提出

- 審査

- 結果の通知、審査に通過した場合は融資実行

ノンバンク系のビジネスローンは申し込みから借り入れまでオンラインで完結するサービスが多いです。

必要書類も写真やPDFをアップロードして送信できます。ただし利用するサービスや申込内容によっては、来店や郵送による書類提出が必要なケースもあるためご注意ください。

申し込み手続き完了後に審査が行われます。

前述のようにノンバンク系ビジネスローンは申し込みから入金までのスピードが早いのが特徴です。申し込んだ日や時間によっては当日中に審査が完了するケースもあります。

審査が終わればメールや電話等で結果が通知され、審査に通過した場合はすぐに入金を受けられます。

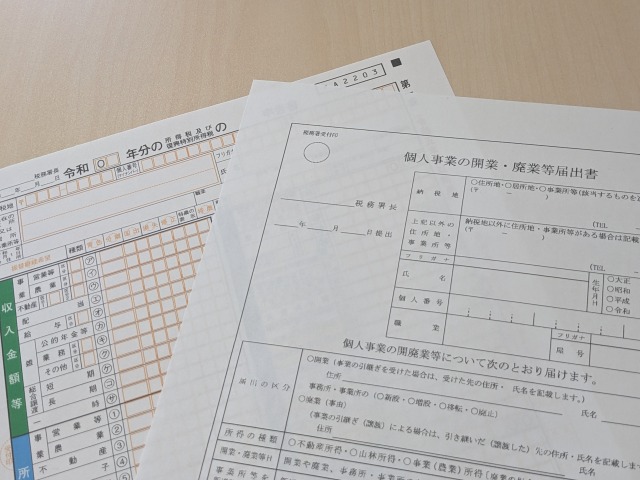

個人事業主は確定申告書と開業届の写しが必要

個人事業主がビジネスローンに申し込む場合、確定申告書と開業届の写しが必要なケースが多いです。

確定申告書は多くの場合、直近1期分が必要となります。確定申告書第一表に加え、青色申告決算書または収支内訳書も必要です。

また、個人事業主の申し込みでは開業届の写しが必要なケースも多くみられます。

ビジネスローンは事業性資金としての使用が前提のため、事業を営んでいる旨を証明する必要があるためです。

利用するサービスによっては開業届が不要なこともありますが、提出を求められた際すぐに対応できるよう準備しておくのが安心です。

なお、開業届に記載された事業内容も審査でチェックされる要素の1つです。申し込み内容や実態と開業届の事業内容が一致しているか事前に確認しましょう。

現金の受け取りは全国のコンビニATM対応

カードローンに該当するビジネスローンの場合、多くのサービスは全国のコンビニATMに対応しています。

身近な場所で現金の受け取りができるため、すぐに資金が必要な場面でも便利です。

ただしサービスによっては利用できるATMの種類が限定されているケースもあります。利便性の高さを確保するため、対応しているATMの種類は必ず確認しましょう。

なお、ATMで現金を受け取るのではなく、指定の銀行口座に融資額が振り込まれるタイプのサービスも多くあります。

振込タイプは入金までのスピードが早く手間がかからない点がメリットです。ただし、入出金履歴に残るのを避けたいと考える人には適していません。

現金の受け取り方についても申し込み前に確認する必要があります。

個人事業主のビジネスローンに関するよくある質問

最後に、個人事業主の方が気になるビジネスローンに関するよくある質問をご紹介します。

- 個人事業主の事業以外にも利用できる?

-

ビジネスローンの資金使途は原則として事業資金に限定されています。個人の生活費等、プライベートへの利用はできません。

指定された資金使途以外に使ってしまうとペナルティを課される恐れがあります。ビジネスローンは事業資金としての利用のみを徹底しましょう。

例外として、今回紹介した「プロミス|自営者カードローン」は資金使途が生活費および事業費とされています。

このように生活費への利用が認められているビジネスローンであれば、個人としての利用も可能です。

- 年商が低くても利用できる?

-

年商が低くてもビジネスローンを利用できる可能性は十分に有り得ます。ビジネスローンの審査は、年商そのものではなく、信用力があるか否かが重要となります。

審査で重視されるのは年商そのものではなく、財務状況や業況です。

たとえ年商規模が大きくても赤字状態であれば高評価にはつながりません。債務超過の場合や申込者の信用情報に問題がある場合も、審査に通過するのは難しいでしょう。

反対に年商が低くても、財務状況や業況が良好で信用情報にも問題がなければ、審査に通る可能性が高いでしょう。