政府系金融機関である日本政策金融公庫では、国の政策推進を促進するため、政策に合わせたさまざまな融資制度が用意されています。

とはいえ、どのような融資制度があるのか、どのような条件があるのかといった判断がしにくいという方も多いでしょう。

そこで、本記事では、日本政策金融公庫の融資プランや条件について詳しく解説します。また、融資制度の実態についても実務の観点からご紹介します。

日本政策金融公庫の融資制度の利用を検討する際の参考にしてみてください。

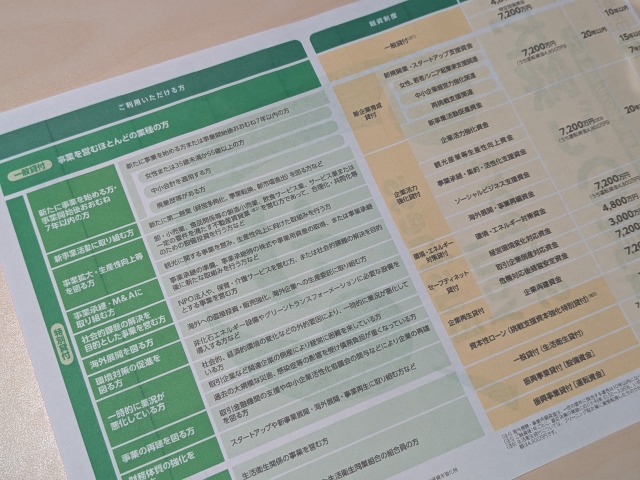

日本政策金融公庫の融資プランと条件の比較

日本政策金融公庫は、民間の金融機関が行う金融機能の補完を目的として、国民生活の向上に寄与することを目的としている政策金融機関です。

日本政策金融公庫では、下記の3事業に分かれており、それぞれの事業部門で国の推進する政策に合わせて、さまざまな融資プランが利用できます。

- 小規模事業者への事業資金融資、個人向け教育資金の融資などを行う「国民生活事業」

- 中小企業・小規模事業者を対象とした金融支援を行う「中小企業事業」

- 農林水産事業や食品産業事業者を支援する「農林水産事業」

日本政策金融公庫の扱っている融資プランの中でも一般的な融資プランは、以下の表のとおりです。

| 融資制度 | 新規開業・スタートアップ支援資金 | 女性・若者・シニア起業家支援資金 | 中小企業経営力強化資金 | 再挑戦支援資金 | マル経融資 | セーフティネット貸付 | 一般貸付 | |

|---|---|---|---|---|---|---|---|---|

| 管轄事業 | 国民生活事業 | 中小企業事業、国民生活事業※国民生活事業では新規開業・スタートアップ支援資金(女性、若者/シニア起業家支援関連)での取扱い | 中小企業事業、国民生活事業※国民生活事業では新規開業・スタートアップ支援資金(中小企業経営力強化関連)での取扱い | 中小企業事業、国民生活事業※国民生活事業では新規開業・スタートアップ支援資金(中小企業経営力強化関連)での取扱い | 国民生活事業 | 国民生活事業、中小企業事業 | 国民生活事業 | |

| 利用対象者 | 新たに事業を始める方、もしくは事業開始後おおむね7年以内の方 | 女性、または35歳未満、もしくは55歳以上の方で新たに事業を始める方、または事業開始後おおむね7年以内の方 | 要件に該当する方 | 新たに開業する方、または開業後おおむね7年以内の方で、いずれも要件に該当する方 | 商工会議所や商工会などの経営指導を受けている小規模事業者の商工業者 | 社会的、経済的環境の変化等外的要因によって一時的に売上減少等の業況悪化しているが、中長期的にはその業況回復が見込まれる方※要件を満たす必要あり | ほとんどの業種の中小企業事業者 | |

| 資金使途 | 新たに事業を始める、もしくは事業開始後に必要となる運転および設備資金 | 利用対象者が必要とする設備資金および長期運転資金 | 設備資金及び長期運転資金 | 設備資金及び長期運転資金 | 経営改善に必要な設備資金及び運転資金 | 企業維持上緊急に必要な設備資金、経営基盤の強化に必要な運転資金 | 運転資金及び設備資金 | |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) | 直接貸付7億2,000万円 代理貸付1億2,000万円 | 直接貸付 7億2,000万円 | 直接貸付7億2,000万円 | 2,000万円 | 4,800万円 | 運転資金・設備資金共に4,800万円※特定設備資金は7,200万円 | |

| 期間 | 運転 | 10年以内(うち据置期間5年以内) | 7年以内(うち据置期間2年以内) | 7年以内(うち据置期間2年以内) | 15年以内(うち据置期間5年以内) | 10年以内(うち据置期間2年以内) | 8年以内(うち据置期間3年以内) | 5年以内(特に必要な場合は7年以内)※うち据置期間1年以内 |

| 設備 | 20年以内(うち据置期間10年以内) | 20年以内(うち据置期間2年以内) | 20年以内(うち据置期間2年以内) | 20年以内(うち据置期間5年以内) | 15年以内(うち据置期間3年以内) | 10年以内(うち据置期間2年以内)※特定設備資金は20年以内 | ||

| 金利 | 基準利率※要件に該当する場合は特別利率が適用 | 2億7,000万円まで特別利率適用※要件に該当する場合は別途特別利率が適用 2億7,000万円超の場合は基準利率 | 基準利率※要件に該当する場合は特別利率が適用 | 基準利率※要件に該当する場合は特別利率が適用 | 特別利率(年2.0%) | 基準利率※要件に該当する場合は特別利率が適用 | 基準利率 | |

| 担保・保証人 | 顧客希望確認のうえ相談 | 担保設定の有無、担保の種類など相談のうえ決定 直接貸付の場合、一定の要件に該当する場合は経営責任者の個人保証が必要 | 顧客希望確認のうえ相談 | 顧客希望確認のうえ相談 | 無担保・無保証人 | 顧客希望確認のうえ相談 | 顧客希望確認のうえ相談 | |

新規開業・スタートアップ支援資金

新規開業・スタートアップ支援資金は、新たに事業を始めようとしている方や、事業を始めてから年数が浅い事業者を支援する融資プランです。

最大で7,200万円まで借り入れ可能で、設備資金なら最長20年返済も選択できます。据置期間も最長5年まで利用できるため、事業が軌道に乗ってから返済を始められる点はメリットといえるでしょう。

また、以下のいずれかに該当する場合には、特別利率で借り入れできる点も魅力です。

- 女性の方、35歳未満または55歳以上の方

- 外国人起業活動促進事業における特定外国人起業家の方で新たに事業を始める方

- 創業塾や創業セミナーなど(産業競争力強化法に規定される認定特定創業支援等事業)を受けて新たに事業を始める方

- 「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を適用しているまたは適用予定の方で、自ら事業計画書の策定を行い、認定経営革新等支援機関(税理士、公認会計士、中小企業診断士など)による指導および助言を受けている方

- 地域おこし協力隊の任期2年目以降の方または任期終了後1年以内の方であって、同隊として活動した地域で新たに事業を始める方

- Uターン等により地方で新たに事業を始める方

- 日本ベンチャーキャピタル協会の会員(賛助会員を除く)等または中小企業基盤整備機構もしくは産業革新投資機構が出資する投資事業有限責任組合等から出資を受けている方(見込まれる方含む)

- 新しい地方経済・生活環境創生交付金を活用した起業支援金の交付決定を受けて新たに事業を始める方

- 新しい地方経済・生活環境創生交付金を活用した起業支援金および移住支援金の両方の交付決定を受けて新たに事業を始める方

- 技術・ノウハウ等に新規性がみられる方

これまで、日本政策金融公庫では、創業資金総額の1/10以上の自己資金が必要とされていましたが、2024年度から自己資金要件が撤廃されています。

新規開業・スタートアップ支援資金でも自己資金なしで申し込み自体は可能なため、新規での開業のハードルも低くなっています。

とはいえ、融資審査では事業計画や経営者の経験・スキルが重視されるため、しっかりとした事業計画を立てることが重要です。

事業計画を作成する際には、コンサルタントなどの専門家の支援を受けるのも1つの方法ですが、専門家に丸投げにするのではなく、あくまでもベースは自分で作成するようにしましょう。

女性・若者・シニア起業家支援資金

女性・若者・シニア起業家支援資金は、女性や若年者、高齢者の視点を活かして事業の促進を図る中小企業者を支援するための融資プランです。

直接貸付だと最大で7億2,000万円まで借入できるため、規模の大きな設備投資や運転資金需要にも対応しています。ただし、代理貸付の場合は融資限度額は1億2,000万円までになる点は注意しておきましょう。

女性や若者、シニア層の活躍を促進するための制度であり、金利も内容に応じて特別金利が適用される点は大きなメリットといえます。

なお、国民生活事業では融資限度額や期間など「新規開業・スタートアップ支援資金」に準ずる形になっているため、注意しておきましょう。

中小企業経営力強化資金

中小企業経営力強化資金は、認定経営革新等支援機関による指導・助言を通じて経営革新や異分野の中小企業と連携した新事業分野の開拓を考えている事業者などを支援する融資プランです。

中小企業経営力強化資金を利用するには、以下の要件を満たしている事業者であることが条件となっています。

- 次のすべてに当てはまる方

- 経営革新または異分野の中小企業と連携した新事業分野の開拓等により市場の 創出・開拓(新規開業を行う場合を含む。)を行おうとする方

- 事業計画書を策定し、中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている方

- 次のすべてに当てはまる方

- 「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を完全に適用している方または適用する予定である方

- 事業計画書を策定する方

- 独立行政法人中小企業基盤整備機構によるハンズオン支援を受けている方

- 取引金融機関の支援を受けて経営者保証免除計画を策定し、経営改革に取り組む方

最大で7億2,000万円の資金を借り入れできるため、思い切った設備投資などにも役立てられる資金といえるでしょう。

なお、国民生活事業では、融資限度額や期間などは「新規開業・スタートアップ支援資金」に準ずる形になっているので注意が必要です。

また、利用対象者は新たに事業を始める方、もしくは事業開始後おおむね7年以内の方であることに加え、「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」の適用、または適用予定であり、自ら事業計画書の策定を行い、中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている方となります。

再挑戦支援資金

再挑戦支援資金は、廃業歴等があり、創業に再チャレンジする方を対象とした融資プランです。

再挑戦支援資金の融資対象者は、「新たに開業する方、もしくは開業後おおむね7年以内の方」で、以下のすべてに該当する方が対象となります。

- 廃業歴等を有する個人または廃業歴などを有する経営者が営む法人であること

- 廃業時の負債が新たな事業に影響を与えない程度に整理される見込みなどであること

- 廃業の理由・事情がやむを得ないものなどであること

融資限度額は、直接貸付で7億2,000万円まで借入可能であり、規模の大きな設備投資にも対応可能となっています。

なお、国民生活事業でも再挑戦支援として再挑戦支援関連として「新規開業・スタートアップ支援資金」にて対応しています。

融資限度額や期間は「新規開業・スタートアップ支援資金」と同様のため、注意しておきましょう。

また、国民生活事業では、前事業に係る債務を返済する資金としても利用可能です。通常よりも長期で返済できるため、返済負担を抑えつつ新たな事業に再チャレンジできる点は大きなメリットといえるでしょう。

マル経融資

マル経融資は、商工会や商工会議所、または都道府県商工会連合会が実施する経営指導を受けている小規模事業者が利用できる融資制度です。

担保や保証人を必要とせず、経営改善に必要な運転資金や設備資金を最大2,000万円まで借り入れできます。

なお、以下の要件を満たしておく必要がある点は注意しておきましょう。

- 従業員が20人以下(商業・サービス業(宿泊業・娯楽業除く)は5人以下)。

- 商工会議所等の経営指導を継続して受けており、商工会、商工会議所等の長からの推薦が受けられる者。

- 最近1年以上、同一地区内で事業を営んでいること。

- 所得税、法人税、事業税、住民税などの納期限が到来している税金を完納している。

要件を満たせば、2,000万円以内の資金が借入れできるため、小規模事業者には利用しやすい融資プランといえるでしょう。

推薦を受けるというのが難しく感じる事業者も多いかもしれませんが、実際のところは商工会に推薦書の発行を依頼するだけであり、簡単な面接等で取得できます。

不安がある場合には、事前に公庫担当者に相談しておくと良いでしょう。

セーフティネット貸付

セーフティネット貸付は、社会的、経済的環境の変化などによって業況が悪化している事業者が経営基盤の強化を図るために利用できる融資プランです。

セーフティネット貸付は、社会的・経済的環境変化などの外的要因によって売上減少等の業況悪化を来たしているが、中長期的には業況回復が見込まれる方で、以下のいずれかに該当する方が対象となっています。

- 最近の決算期における売上高が前期または前々期に比し5%以上減少している方

- 最近3ヵ月の売上高が前年同期または前々年同期に比し5%以上減少しており、かつ、今後も売上減少が見込まれる方

- 最近の決算期における純利益額または売上高経常利益率が前期または前々期に比し悪化している方

- 最近の取引条件が回収条件の長期化または支払条件の短縮化などにより0.1ヵ月以上悪化している方

- 社会的な要因による一時的な業況悪化により資金繰りに著しい支障を来している方または来すおそれのある方

- 最近の決算期において、赤字幅が縮小したものの税引前損益または経常損益で損失を生じている方

- 前期の決算期において、税引前損益または経常損益で損失を生じており、最近の決算期において、利益が増加したものの利益準備金および任意積立金等の合計額を上回る繰越欠損金を有している方

- 前期の決算期において、税引前損益または経常損益で損失を生じており、最近の決算期において、利益が増加したものの債務償還年数が15年以上である方

国民生活事業では最大4,800万円、中小企業事業では最大7億2,000万円まで借入可能であり、社会的要因などで企業を維持していくうえで必要な資金として利用できます。

近年、原油価格高騰などによる原価への影響など社会情勢や経済的環境の変化も大きくなっているため、こうした業況悪化時の安定的な資金繰りを支援できる制度として利用しやすいプランといえるでしょう。

一般貸付

一般貸付は、事業運営に必要な設備資金や運転資金など幅広い資金使途に利用できる融資プランです。

融資限度額は、原則4,800万円となりますが、業種変更などの特定設備資金であれば、最大7,200万円まで借入可能です。

一般貸付は、担保や保証人なども希望に応じて柔軟に対応しており、ほとんどの業種が対象になっているため、日本政策金融公庫の融資プランの中でも最も利用しやすい制度といえるでしょう。

日本政策金融公庫の融資条件における実態

日本政策金融公庫の融資プランや条件について解説しましたが、日本政策金融公庫の融資条件における実態はどのようになっているのでしょうか。

ここでは、日本政策金融公庫の融資条件における実態として、詳しく見ていきましょう。

自己資金がないと実際は融資が難しい

日本政策金融公庫では、「新規開業・スタートアップ支援資金」のように制度上、自己資金要件のない融資制度もあるため、自己資金がなくても融資を申し込むことができます。

とはいえ、融資審査において自己資金は重要な判断材料の1つであるため、自己資金ゼロの場合には審査が通らないケースが多いのが実態です。

特に新たに事業を始める場合には、あらかじめ事業資金を貯めておくことも大切なポイントになります。

事業を運営するうえでは、突発的に資金が必要になるケースも少なくありません。急な資金が必要な場合に備えて、ある程度の資金を貯められるかどうかは、経営者に必要な資質といえるでしょう。

こうした資質を見極めるうえでも、自己資金があった方が融資審査は通りやすいといえます。

なお、日本政策金融公庫では、融資相談時に、どのような融資制度を利用すると良いかのアドバイスをもらえるケースが多いです。

アドバイスを基にして融資申込に必要な書類を作成していけば良いので、まずは相談してみることをおすすめします。

審査通過率は非公表!通過しやすい人の共通点

日本政策金融公庫の立ち位置は、民間金融機関の補助的な金融機能を持っており、民間金融機関と比べて審査のハードルが低いとされています。

日本政策金融公庫の審査通過率は公表されていませんが、だからといって誰でも審査に通るという訳ではありません。

では、実際に審査通過した人にはどのような共通点があるのでしょうか。

ここでは、日本政策金融個々の審査に通過しやすい人の共通点について解説します。

十分な自己資金が用意できる

日本政策金融公庫の融資審査に通貨しやすい人の共通点として、自己資金が用意できているかどうかがあげられます。

日本政策金融公庫の融資制度の中には、自己資金要件のない制度もありますが、実際のところは自己資金が用意できる人の方が審査には通りやすいです。

自己資金が用意できている人は、設備投資や事業計画に向かって経費節減や自己管理ができていたり、元々ある程度の資産を持っていたりするケースが多いと考えられます。

また、事業計画に対する熱意や真剣さ、事業計画実行にあたっての計画性の高さが評価されやすいでしょう。

自己資金が多い方が借入額も少なくできるため、返済負担も抑えられ、最後まで返済できる可能性も高いと判断できます。

一般的に見て、自己資金額は全体の資金計画の15~30%程度が目安であり、自己資金が多いほど良いといえるでしょう。このように十分な自己資金が用意できると審査に通りやすいといえます。

事業経験が豊富

日本政策公庫の融資審査に通りやすい人の共通点として、その事業経験が豊富かどうかという点があげられます。

独立開業や起業する場合には、その事業経験が豊富である方が、経験やスキルが評価され、審査に通りやすいです。

未経験の業種の場合、創業時の難易度が高くなるため、融資審査に通らない可能性が高くなるでしょう。

一方、未経験の業種であっても、関連業種での経験やスキルが活かせるようであれば、審査に通る可能性も高くなります。事業計画書を作成する際には、その点をアピールできるように注意しておくと良いでしょう。

ローンやクレジットカード、税金の支払いなど個人信用情報に問題がない

日本政策金融公庫の融資審査を通過しやすい人の共通点として、住宅ローンやマイカーローン、クレジットカード、税金の支払いなど、個人信用情報に問題がない点があげられます。

ローンやクレジットカード、税金の支払いなどが滞っている場合、個人信用情報に影響が出るため、融資審査では不利に働く可能性が高いです。

ローンやクレジットカードなどの支払い状況が遅れ、信用情報に延滞情報が登録されていた場合、事業資金を貸し付けたとしても返済ができなくなりリスクが高いと判断されてしまいます。

例えば、自分のお金を貸す場合、支払い状況が良くないと分かっている人にお金を貸すことはないでしょう。

日本政策金融公庫も同様であり、ましてや、融資金の資金源となるのは財政融資資金借入金、政府保証債、財投機関債、政府出資金等です。

国民からの税金も出資金として投入されており、信用情報の悪い人にわざわざリスクを冒してまで資金を融資するとは考えにくいでしょう。

したがって、日本政策金融公庫から融資を受けようと考えるのであれば、個人信用情報に問題がないよう、普段からローンなどの支払が滞らないように努めるのが大切です。

実現可能性の高い事業計画書が作成できている

日本政策金融公庫の融資を通過する人の共通点として、実現可能性の高い事業計画書が作成できている点があげられます。

事業内容を深く理解し、取扱商品・サービスの内容、その強みと弱みを分析して経営課題への解決策を打ち出すなど、具体的かつ実現可能性の高い事業計画の作成が重要です。

事業計画書の売上高や原価、経費などの数値計画は、単なる希望的観測や過去の実績だけではなく、数値的に根拠を示すのが大切です。

また、融資を受けた場合に返済財源をどうやって確保できるかを具体的な根拠を持って明確に示すことで説得力のある計画書になります。

資金計画に関しても「何に」「いくら」を明確にしておく方がより良い計画書になるでしょう。

例えば、設備資金の場合には、複数社から見積書を取得したうえで業者を選定したり、特定業者を指定する場合には理由を明確にしたりすることも必要です。

説得力のある計画書は高く評価され、融資審査も通りやすくなります。実現可能性の高い計画書が作成できるよう心がけましょう。

面談時の対応が適格

日本政策金融公庫の融資審査を通過しやすい人の特徴として、面談時の対応の的確さがあげられます。

日本政策金融公庫では、融資申込後に事業計画の内容の確認なども含め、対面やオンライン面談など面談の形式は異なりますが、原則として融資担当者との面談が必要です。

この面談時に、事業計画の細かな点について自分の言葉で具体的に説明ができているかどうか、質疑応答に対し論理的に回答できているか、事業に対する熱意や人間性に問題ないかなどがチェックされています。

自分で計画書を作成せず、コンサルタントなどの専門家に丸投げしていた場合、支離滅裂な回答になったり、曖昧な返答になったりする可能性が高いでしょう。

書類作成時にコンサルタントなどの専門家に支援を受けるのは問題ありません。

しかし、実際に事業を運営していくのは自分自身です。自分自身が事業内容を深く理解していないと仮に審査に通過したとしても事業がうまく行く可能性は低いでしょう。

融資担当者からの信頼を得るためにも、事前にしっかりとした準備を進めておくことが大切です。

公庫融資は中小企業の「支援型」の制度。条件を理解して相談を

日本政策金融公庫では、さまざまな融資プランが揃っており、小規模事業者や中小企業の状況に合わせてさまざまな支援制度が利用できます。

日本政策金融公庫は、民間の金融機関を補完することを目的として設立されている政府系の金融機関であり、民間の金融機関よりも事業者に寄り添った対応が期待できる機関です。

それぞれの融資プランの条件を満たせば、低い金利で資金を借り入れることができ、民間の金融機関と合わせて利用することで、自社の事業の発展に役立てられます。

また、日本政策金融公庫は、多くの金融機関と連携協定を締結しているケースも多いです。事業者の資金需要に対して民間の金融機関と連携し、スピーディーな対応を行なっています。

民間の金融機関だけでは対応しきれない融資であっても日本政策金融公庫と協調して対応することで、希望額を借り入れできるケースも少なくありません。

日本政策金融公庫をサブバンクとして利用しておくのも事業を円滑に進めていくうえで役立てられるケースも多いです。

融資融資相談時に、どのような融資制度を利用すると良いかのアドバイスをもらえるケースが多いです。アドバイスを基にして融資申込に必要な書類を作成していけば良いので、まずは相談してみることをおすすめします。