個人事業主の融資先として高い人気を誇るのが日本政策金融公庫です。

日本政策金融公庫は、日本経済を支える重要な国の機関として設立されました。一般的な銀行等の金融機関は審査が厳しいのに対して、日本政策金融公庫は個人事業主へ積極的に融資を行っています。

2023年度日本政策金融公庫の新規開業実態調査によると、開業後1年以内に融資した企業の約6割が個人事業主でした。

個人事業主が日本政策金融公庫の融資を活用するポイントについて解説します。

日本政策金融公庫の融資は個人事業主も対象

日本政策金融公庫が提供する融資には、個人事業主も対象の制度が複数存在します。「国民生活事業」の融資制度は小規模事業者、すなわち中小企業のほか個人事業主も利用できるものが一般的です。

日本政策金融公庫の融資の資金使途として、開業資金や設備資金、運転資金が挙げられます。

資金の使いみちは融資制度ごとに定められているため、詳しくは制度の案内を確認する必要があります。

一口に個人事業主が利用できる融資といっても、制度によって特徴は様々です。融資を上手く活用するためには、融資制度ごとの特徴を押さえ、自身に合う制度を選ぶことが大切です。

まずは日本政策金融公庫が提供する個人事業主が利用できる融資のうち、利用者が多い・おすすめできる制度を紹介します。

個人事業主が利用できる融資制度

個人事業主が利用できる融資制度は主に2種類あります。個人事業主の利用も多く、これまでに多くの方が資金調達を行っています。

- 新規開業資金

- 一般貸付

特に個人事業主も融資の審査が通過しやすいのが特徴です。詳しく見ていきましょう。

新規開業資金

新規開業資金は新たに事業を始める人や、事業開始からおおむね7年以内の事業者を対象とした融資制度です。新規開業資金の基本事項と特徴を紹介します。

| 対象者 | 新たに事業を始める人事業開始からおおむね7年以内の人 |

|---|---|

| 資金使途 | 事業を始めるため、もしくは事業開始後に必要となる設備資金や運転資金 |

| 融資限度額 | 7,200万円※うち運転資金4,800万円 |

| 返済期間 | 設備資金:20年以内運転資金:10年以内※いずれも据置期間5年以内 |

| 利率 | 原則として基準利率ただし一定の要件を満たす場合は特別利率 |

利率の欄に「一定の要件を満たす場合は特別利率」と記載があるように、通常よりも有利な条件で利用できるケースがあります。特別利率が適用される条件の例は以下の通りです。

- 女性、35歳未満または55歳以上(女性、若者/シニア起業家支援関連)

- 廃業歴等があり、創業に再チャレンジする(再挑戦支援関連)

- 中小会計を適用する(中小企業経営力強化関連)

一般貸付

日本政策金融公庫の国民生活事業では、事業を営むほとんどの業種で利用できる「一般貸付」の制度も提供しています。その他の融資制度に該当しない事業者を対象とするイメージです。

一般貸付制度の基本事項を紹介します。

| 資金使途 | 運転資金・設備資金・特定設備資金※特定設備資金:商品や業種を変更するために必要となる設備資金 |

|---|---|

| 融資限度額 | 運転資金:4,800万円設備資金:4,800万円特定設備資金:7,200万円 |

| 返済期間 | 運転資金:5年以内(うち据置期間1年以内)設備資金:10年以内(うち据置期間2年以内)特定設備資金:20年以内(うち据置期間2年以内) |

| 利率 | 基準利率 |

一般貸付には特別利率が適用される要件は存在せず、原則としてすべてのケースで基準利率が用いられます。なお担保の有無や返済期間などの要素によって適用される利率が異なります。

個人事業主向けの審査は易しい

個人事業主には「資本金」という概念がありません。そのため「財務面の評価で不利になるかもしれない」「法人よりも審査が厳しいのでは?」と不安に思う人もいるでしょう。

結論として、資本金のない個人事業主が融資を受けにくいといったことはありません。

そもそも融資審査で重視されるのは資本金そのものではなく、事業のために自身で用意した資金である「自己資金」や現在の借入状況です。融資の判断において、個人事業主と法人という形態は関係ないといえるでしょう。

なお日本政策金融公庫は銀行等ほかの金融機関に比べて審査が易しい傾向にあります。

小規模事業者を対象とした融資制度も多いため、個人事業主でも利用しやすいといえます。個人事業主が資金調達を行う際、まずは日本政策金融公庫の融資制度がおすすめです。

ただし、審査が易しい傾向とはいえ、全ての事業者が審査に通過するわけではありません。審査に通過するためには、要件を満たすことはもちろん、事業内容の説明や事業計画をしっかり行う必要があります。

なお初回融資に比べて追加融資の方が審査が厳しくなるケースがあります。

1%~3%の低金利が特徴

日本政策金融公庫による個人事業主向け融資制度の特徴として、金利が低い点が挙げられます。具体的な金利は融資制度や融資額、担保の有無等によって変わりますが、おおむね1%〜3%程度です。

個人事業主でも低金利で融資を受けられる理由として、日本政策金融公庫が国の機関であることが挙げられます。

日本政策金融公庫は一般の金融機関が行う金融の補完を旨とする政策金融機関です。国民や中小企業者の支援も目的としています。

株式会社であると同時に国の機関であるため、銀行等の金融機関の融資に比べて利用しやすく、金利も低めに設定されています。

基準となる金利(基準利率)そのものが低いだけでなく、一定の要件を満たす場合に適用される「特別利率」が多く設けられている点も特徴です。

日本政策金融公庫の融資に必要な個人事業主の必要書類

個人事業主が日本政策金融公庫の融資を利用する場合に必要となる書類として、以下の例が挙げられます。

- 借入申込書(郵送で申し込む場合。インターネットで申し込む場合は別途借入申込書を用意する必要はない)

- 直近2期分の申告決算書(確定申告をしている場合)

- 見積書(設備資金を申し込む場合)

日本政策金融公庫の融資をはじめて利用する場合は以下の書類も用意する必要があります。

- 創業計画書(新たに事業をはじめる人や、事業開始から間もない場合)

- 運転免許証またはパスポート

- 飲食店などの許可・届出等が必要な事業を営んでいる場合は許認可証

上記以外の追加書類が求められるケースもあります。例えば新規開業資金で特別利率の適用を受けようとする場合、要件を満たしている旨を証明する資料が必要です。

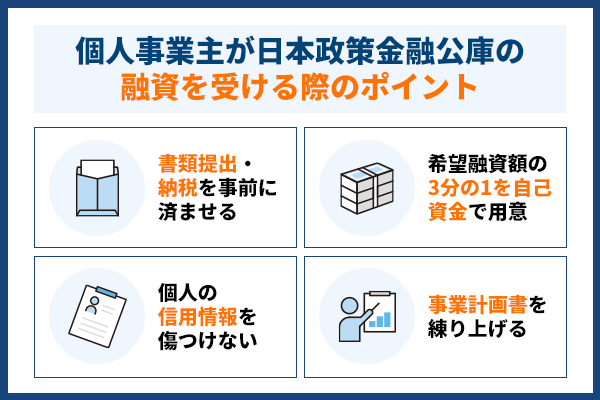

個人事業主が日本政策金融公庫の融資を受ける際のポイント

個人事業主が融資を受けるには、事前の準備が大切です。融資の通過率を上げるためにも、丁寧に準備をしていきましょう。

- 融資の申込前に必要書類の提出や納税を済ます

- 融資希望額の3分の1の自己資金を用意

- 個人の信用情報を傷つけないようにする

- 事業計画書を練り上げる

融資を受ける際のポイントを解説していきます。

融資の申込前に必要書類の提出や納税を済ます

融資を受けるにあたって、事業主として必要な手続きは済ませておかなければなりません。

開業届の提出や確定申告は、事業者の義務です。国の機関である日本政策金融公庫を利用するには、必要な手続きです。

開業届の提出

個人事業主が融資に申し込む際は、事前に税務署へ開業届の提出を済ませておきましょう。

開業届とは事業を開始した旨を申告するための届出を意味します。正確には開業届は通称であり、個人事業主の開業を届け出る書類の正式名称は「個人事業の開業届出・廃業届出等手続」です。

開業届の提出をしていない場合、日本政策金融公庫の担当者に未提出の旨を聞かれる可能性があります。

理由によっては事業に対する準備や熱意が不足しているという判断につながり、審査に悪影響を及ぼす恐れがあります。特別な理由がない限り、開業届は提出しておきましょう。

確定申告の提出

個人事業主が融資に申し込む場合、確定申告書の提出も行うのが理想です。

事業実績を示せるだけでなく、確定申告や納税を適切に実施している旨のアピールにもつながります。

ただし個人事業主の融資申込に際して、確定申告書の提出が必須なわけではありません。

特に創業直後で確定申告時期を迎えたことがない場合、確定申告書の提出経験がないのは当然です。創業直後の融資申し込みでは、創業予定の事業について説明する「創業計画書」を用いるのが一般的です。

事業実績があるのに確定申告書を提出していない場合は、マイナス評価につながる恐れがあるため注意する必要があります。

融資希望額の3分の1の自己資金を用意

個人事業主が日本政策金融公庫の融資に申し込む場合、融資希望額の3分の1以上の自己資金を用意するのが理想といわれています。

日本政策金融公庫は、自己資金不要でも利用できるとの声もありますが一般的には一定の自己資金が必要です。

融資額の3分の1とは、日本政策金融公庫総合研究所による「2023年度新規開業実態調査」から推測できる基準です。同調査によると、2023年度における開業時の資金調達額の平均は以下の通りです。

- 自己資金:280万円

- 配偶者・親・兄弟・親戚からの借入:50万円

- 友人・知人等からの借入:37万円

- 金融機関等からの借入:768万円

- その他:45万円

自己資金の額は金融機関等からの借入の約3分の1となっています。他の年度においても、自己資金と金融機関等からの借入の比に大きな違いはありません。

あくまで1つの目安ですが、自己資金の目標額や融資希望額を決める際の参考材料として役立つでしょう。

個人の信用情報を傷つけないようにする

個人事業主として融資の利用を検討している場合、個人の信用情報を傷つけないよう注意しましょう。

信用情報とはクレジットカードや借入などの取引に関する情報です。信用情報機関に登録されており、個人向け融資等の審査では申込者の信用情報が必ず確認されます。

信用情報に傷がつく原因として、クレジットカードやローンの返済遅延、保証会社による代位弁済、債務整理経験等が挙げられます。

個人事業主の融資審査において、申込者本人の信用情報は非常に重要視される要素です。信用情報に傷がついている場合、融資を受けるのは非常に難しいといえます。

前提として、信用情報に傷がつくような行為を避けることが大切です。もし信用情報に傷がついてしまった場合、審査に通過できる可能性は低いため、履歴が消えるまで融資申し込みを待つのが良いでしょう。

事業計画書を練り上げる

日本政策金融公庫の融資審査では事業計画書の内容が重視されます。

事業計画書とは文字通り事業に関する計画をまとめた書類です。事業内容や予想される修士内訳、業績を左右する原因となり得る要素など、様々な記載項目があります。

日本政策金融公庫の審査で高評価につながるのは、楽観的な内容や主観に基づいた内容ではなく、根拠に基づく妥当性のある事業計画です。

公庫の担当者に納得してもらえるような事業計画を作るため、時間をかけて丁寧に練り上げる必要があります。