日本政策金融公庫とは、融資事業を行う政府系金融機関です。主に中小企業向けに融資を行っています。また、個人事業主の資金調達先としても人気があります。

事業融資を考える時、まず最初に思い浮かぶ選択肢ではないでしょうか。しかし具体的な融資制度や特徴については知らない人も多いでしょう。

今回は、資金調達支援を専門に行う行政書士事務所サブシディが日本政策金融公庫について解説します。

- 国が100%の株式を保有する政策金融機関

- 低金利・長期返済など柔軟な融資制度がある

- 利益よりも中小企業・個人事業主の「支援」を重視

日本政策金融公庫とは?

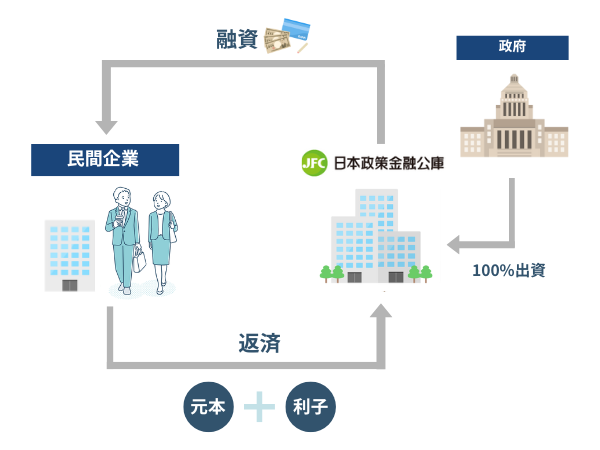

株式会社日本政策金融公庫(通称「日本公庫」)は、国が100%の株式を保有する政府系金融機関です。

政策金融機関(国が政策実現を目的として、法律に基づき設立した金融機関の総称)や公的金融機関などとも呼ばれます。

現在、日本政策金融公庫を含めて政府系金融機関は5つあります。名称と主な役割は下記のとおりです。

| 名称 | 役割 |

|---|---|

| 日本政策金融公庫 | 国民一般向けに融資を取り扱う |

| 国際協力銀行 | 海外資源開発、国際競争力の維持向上に必要な融資等を扱う |

| 沖縄振興開発金融公庫 | 沖縄地域限定で、日本政策金融公庫に相当する業務を扱う |

| 日本政策投資銀行 | 主に大企業や中堅企業対象に長期の事業資金融資を取り扱 |

| 商工組合中央金庫 | 主に中小企業への円滑な資金供給に向けた融資などを取り扱う |

日本政策金融公庫は、政策金融機関の代表格であり、融資を通じ国民に最も近く寄り添っています。

3つの事業を展開

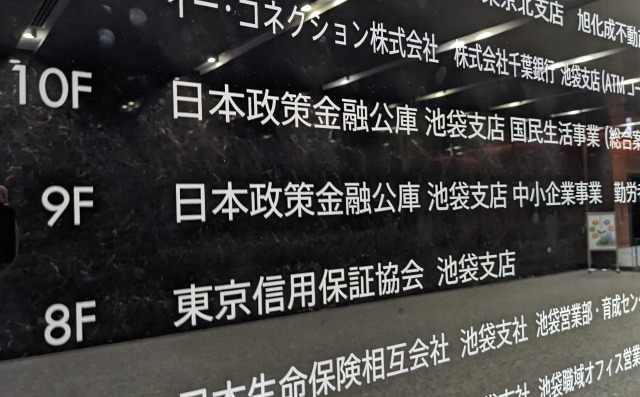

日本政策金融公庫では、主要な事業を大きな3つの柱に分けています。

- 国民生活事業

- 農林水産事業

- 中小企業事業

各事業ごとに異なる対象者に向けて、融資による資金調達や、その他の支援・サポートを行っています。

国民生活事業

国民生活事業は、小規模事業者の個人事業主や会社、あるいは起業を検討している事業者に対して、融資によるサポートをしています。

また子どもの教育資金を支えるのも、国民生活事業の大きな役割です。

具体的には事業資金サポートとして、小規模事業者や創業関連の各種融資を扱っています。子どもの教育資金には「国の教育ローン」があり、高校・大学などへの入学金や、在学中の資金を融資しています。

国民生活事業は、多くの中小企業や個人事業主をサポートしています。「事業資金調達における第一歩」「事業資金融資の入口」として、必要不可欠な存在です。

農林水産事業

農林水産事業は、農林漁業や関連産業事業者への融資を行います。

融資による支援事業を通じて、農林水産業の体質強化や、安全で質の高い食料の安定供給に貢献する事業を行っています。

農林漁業には天候などの影響を受けやすく収益が不安定な面があります。さらに、設備投資の資金を回収するまでに長い期間が必要になるといった特徴もあります。

そのため、長期の資金調達が必要な農林水産事業にとって、日本政策金融公庫の融資事業は重要といえます。

また、融資以外においても、「美しく活力ある農山漁村」の実現に向けて、下記のような様々なサポートが行われています。

- 原油高騰対策などのセーフティネット機能

- 新規就農者や異業種からの参入サポート

農林水産事業を営む人はチェックしておきましょう。

中小企業事業

中小企業事業は、地域の経済を支えている中小企業と小規模事業者の成長・発展を金融面から支援しています。

国民生活事業と中小企業事業の違いは、融資額と返済期間にあります。

国民生活事業は、個人企業や小規模企業向けの小口資金の融資が中心です。利用者の平均融資残高は約900万円であり、短期の運転資金も取り扱っています。

一方、中小企業事業は、中小企業向けの長期事業資金融資が中心です。利用者の平均融資残高は約1億3,000万円で、短期運転資金の取り扱いはありません。

企業の規模や業種によっては国民生活事業と並行して利用することもできます。融資条件などを比較しながら自分にあった融資を選びましょう。

日本経済成長の役割を担う

日本政策金融公庫は自らの使命を「政策金融の担い手として、安心と挑戦を支え、共に未来を創る」と定義しています。経済成長の役割を担うのが日本政策金融公庫です。

自然災害等の予期せぬ事態によって、経済に変動が生じた際に適切な融資を行う「セーフティネット機能」は、日本の経済を支える重要な機能です。

他にも、日本経済を拡大し様々な課題を解決できる可能性のある分野に積極的に投資をしています。

「創業や新事業への支援」と呼ばれ、成長分野へ投資をすることによって国際競争力を高めることにも寄与しています。

また、高齢化が進む日本にとっては重要な問題である「事業承継」についても融資によるサポートを行っています。

日本の技術やノウハウが適切に引き継がれることで、文化や経済の面において重要な役割を果たしています。

民間銀行との違い

民間銀行は経済情勢に左右されやすく、景気が悪化すると貸し出しが厳しくなる傾向があります。融資の目的はあくまで利益であり、返済能力や担保の有無を重視します。

一方で、日本政策金融公庫は国が100%出資する政府系金融機関であり、民間銀行が融資しづらい創業期や小規模事業者にも資金供給を行うのが役割です。

経済の安定や産業の発展を目的としているため、収益性だけでなく事業の将来性や社会的意義も評価し、柔軟に相談に応じてくれます。

日本政策金融公庫の融資制度一覧

日本政策金融公庫の融資制度の一例をご紹介します。

| 融資制度 | 融資対象者 | 融資限度額 |

|---|---|---|

| 一般貸付 | 事業を営むほとんどの業種の方 | 無担保:4,800万円 有担保:4,800万円 ※特定設備資金は7,200万円 |

| 特別貸付 | 新たに事業を始める方等 | 無担保:4,800万円 有担保:7,200万円 |

| 生活衛生貸付 | 生活衛生関係の事業を営む方等 | 無担保:4,800万円 有担保:7億2,000万円 |

一般貸付

| 融資制度 | 一般貸付 | |

|---|---|---|

| 融資限度額 | 無担保融資 | 4,800万円 |

| 有担保融資 | 4,800万円 ※特定設備資金は7,200万円 | |

| 返済期間 | 設備資金 | 10年以内 ※特別設備資金は20年以内 |

| 運転資金 | 7年以内 | |

一般貸付とは、事業を営むほとんどの業種の企業が利用できる融資です。他の融資制度と比べて要件を満たしやすく借り入れがしやすいのが特徴です。

金利も低いため、すでに事業を展開している方は一般貸付を利用してみましょう。

特別貸付

特別貸付は、要件によって利用できる制度が異なります。

例えば、起業や開業にともなう創業融資を受けたい方は「新規開業資金」の制度があります。また、新企業育成貸付も、新たに事業を始める方の資金調達先として人気があります。

新企業育成貸付の中でも、女性や若者に優先的に融資する制度もあります。他にも廃業経験のある方や新事業を展開していきたい方向けの制度などがあります。

どの制度に申し込むと審査に通りやすく、希望する融資額を獲得できるかを知るには、制度の概要を知っておかなければなりません。

現在は下記の融資制度があります。

生活衛生貸付

生活衛生貸付は、生活衛生関連事業を展開している事業者専用の融資制度です。

対象となる事業者が限られているため利用することは多くないでしょう。旅館業や興行場営業の事業者などが対象となっています。

日本政策金融公庫で資金調達するメリット

日本政策金融公庫は政府系金融機関の利点を活かした融資を行っています。

特に、民間の融資よりも金利が低く、返済期間が長いのが特徴です。柔軟な返済スケジュールも組めるため、事業者にとっては利用しやすいでしょう。

低金利で資金調達できる

日本政策金融公庫のメリットは、何と言っても低金利で資金調達できるところです。

金利は業況や担保の有無などで個別に決まる変動金利と、制度融資などあらかじめ決まっている固定金利の2種類があります。

変動金利の場合、「基準金利」「特別利率①」「特別利率②」「特別利率③」といった段階に分かれています。融資期間が短いほど低金利になる仕組みが採用されています。

例:貸付期間5年以内→基準金利年1.50%~特別利率③年0.70%

日本政策金融公庫の金利は一般の金利と比べても低く設定されています。例えば、民間の金融機関の事業資金融資では年2%~4%前後が一般的です。

返済期間が長く長期間の借入が可能

日本政策金融公庫の返済期間は、長く設定されています。長期の借り入れが前提となるため、余裕を持った事業計画が作成できるでしょう。

一般的な金融機関における事業の運転資金の返済期間は、平均して3年から5年です。一方で、日本政策金融公庫の返済期間はさらに長く設定されています。

例えば、日本政策金融公庫の一般貸付(中小企業事業)の返済期間は7年以内です。貸付の種類によってはさらに長期間の借り入れができます。

柔軟な返済スケジュールを組める

当初の契約内容を「条件(融資条件)」と呼びます。例えば、返済期間5年間で金利は変動で年2.0%で融資を行った際に、業況不振等で返済するのが難しくなることもあるでしょう。

日本政策金融公庫は、状況に応じて返済期間の延長等の対応をしてくれることがあります。

状況に合わせて、継続的に返済できるようにサポートしてくれます。柔軟な返済スケジュールを組みなおせるため、事業者にとっては大きなメリットといえます。

スケジュールを組みなおすことは「リスケジュール(リスケ)」と呼ばれます。

事業は、様々な事情で経営状況が悪化し赤字になるリスクをはらんでいます。リスケ対応ができるおかげで、リスクを恐れずに積極的な事業運営ができるでしょう。

日本政策金融公庫で資金調達するデメリット

日本政策金融公庫で資金調達する場合にもデメリットはあります。デメリットも踏まえた上で、融資をするか検討しましょう。

審査が厳しい

日本政策金融公庫に限らず、融資の審査は基本的にマニュアル化されています。

特に、日本政策金融公庫は公的な側面が強いため公正な審査をしなければなりません。審査をする人の経験や融資希望者との関係性によって、審査結果に違いが出てはいけません。

公的金融機関として、日本政策金融公庫は融資審査におけるマニュアルは厳格に運用されています。

民間の金融機関と比べて、融通が利きにくくマニュアルに照らして「だめなものはだめ」となる確率が多いといえます。

一般的に、日本政策金融公庫の審査は厳しいと言われている所以です。

申込み手続きが煩雑

日本政策金融公庫の融資の申し込みは、手続きが多く煩雑であると言われています。

一般的に、融資の手続きが簡略化されており。実行までのスピードが早い融資は金利が高くなる傾向にあります。日本政策金融公庫は、公的金融機関として低金利の貸し付けを行っているため、煩雑な手続きを元に、厳格な審査が行われています。

日本政策金融公庫の融資実行までの流れは下記のとおりです。

- 申込・相談

- 面談

- 契約

- 融資利用

申し込み時には、複数の必要書類が求められます。例えば、決算書や本人確認書類が必要です。他にも、日本政策金融公庫所定の書類(企業概要書等)が必要であり、記載の方法も調べなければなりません。

日本政策金融公庫に関するよくある質問

最後に日本政策金融公庫に関するよくある質問をご紹介します。

- 税金の滞納があっても日本政策金融公庫で融資を受けられますか?

-

税金の滞納があると融資を受けられない可能性があります。

税金滞納の情報は信用情報に登録されてしまいます。融資の審査時において、返済能力を確認するために信用情報の照会が行われることがあります。

- 事業の実績が無くても融資を受けられますか?

-

日本政策金融公庫は事業の実績のない創業前の方であっても融資を受けることができます。

一般的に、銀行等の金融機関は実績を重視して融資可能かどうかを判断します。一方で、日本政策金融公庫は幅広い事業者に貸付を行い日本経済を支える役割を担っているため、柔軟な融資が特徴です。

そのため、実績のない方であってもまずは日本政策金融公庫に相談してみましょう。

- 日本政策金融公庫にデメリットはありますか?

-

日本政策金融公庫はメリットが多い一方で、審査通過における難しさがあります。

特に、実績や自己資金がないと希望する融資額に達しないことも多く、事前に用意周到な準備が求められます。