個人事業主やフリーランスが資金調達をする場合、調達先が限られているため苦労することがあります。特に、信用力の低い個人事業主にとって融資の審査に通ることは難しいのが実情です。

当所にも、個人事業主の方から融資に関するご相談を多くいただいております。

最近では、資金調達は様々な方法があります。従来の日本政策金融公庫や個人事業主向けのビジネスローンだけでなくクラウドファンディングなどがあります。

今回は、個人事業主やフリーランスが利用しやすい資金調達先をまとめてご紹介します。目的に合わせて最適な資金調達を実現しましょう。

個人事業主が受けられる通りやすい融資!借入先の特徴

個人事業主・フリーランスが活用できる資金調達方法として、次の8つが挙げられます。

- 日本政策金融公庫による融資

- 地方自治体による融資

- 銀行・信用金庫による融資

- 補助金と助成金

- ビジネスローン

- ファクタリング

- クラウドファンディング

- 売掛債権担保融資

それぞれの特徴について、解説します。

日本政策金融公庫による融資

個人事業主が活用できる人気の資金調達先として。日本政策金融公庫があります。

日本政策金融公庫(日本公庫)とは、中小企業や個人事業主向けに融資を行っている政府系金融機関です。国が100%出資しているのが特徴です。

創業間もない方や実績のない個人事業主であっても融資を受けられます。

比較的、審査が通りやすいと言われる日本政策金融公庫ですが、決して簡単に通るわけではありません。適切な事業計画と返済能力が求められ、審査時に厳しくチェックされます。

厳しい審査ですが、日本政策金融公庫は民間の金融機関よりも金利が低く、返済期間が長めに設定されているため、事業資金として有効活用しやすいでしょう。

日本政策金融公庫のメリットは下記のとおりです。事業資金として活用しやすいため、個人事業主の方は最初に日本政策金融公庫の融資を検討するのがよいでしょう。

一方で、デメリットについてもあらかじめ把握しておきましょう。

日本政策金融公庫は、様々な融資制度があるため詳しくは専門家に確認しましょう。

地方自治体による融資

地方自治体による融資も、個人事業主が活用できる資金調達方法です。地方自治体の融資には、中小企業や個人事業主向けのプランが多く用意されています。

地方自治体には、地方自治体、金融機関、信用保証協会の3者が連携して実施している制度融資があります。

制度融資は、中小企業や個人事業主のサポートを目的とした融資です。

制度融資には信用保証協会の保証があります。融資の返済が滞った場合に信用保証協会が立て替えておく制度です。そのため、銀行や信用金庫による融資(プロパー融資)よりも融資を受けやすくなっています。

また、地方自治体では、さまざまな独自の補助金や助成金を交付しています。採択数は多くありませんが、一般的な補助金や助成金と比べると申請数が少ないため審査に通りやすいこともあります。

地方自治体は、個人事業主や中小企業向けに充実した融資や補助金・助成金が整備されています。

関心のある方は、地方自治体の公式サイトを見たり、問い合わせてみましょう。

銀行・信用金庫による融資

銀行・信用金庫による融資も、個人事業主が利用できます。

個人にとっては身近に感じる銀行ですが、事業目的の融資においては、日本政策金融公庫や地方自治体よりも融資の審査が厳しいのが現実です。

実績のない個人事業主にはハードルが高いとも言えます。個人事業主にとっては、銀行よりも信用金庫のほうが融資を受けやすいでしょう。

銀行が営利法人であるのに対し、信用金庫は地域に密着した非営利法人であり、地域の繁栄を図ることを目的としているからです。

銀行・信用金庫のメリットとデメリットをまとめると下記のとおりです。

| 金融機関 | メリット | デメリット |

|---|---|---|

| 銀行 | ・金利が低い ・多額の借入れができる ・信用度が高い ・総量規制の対象外 | ・審査が厳しい ・融資までに時間がかかる |

| 信用金庫 | ・個人事業主にもしっかりと対応してくれる ・個人事業主への融資に前向き ・会員になると金利優遇などがある | ・融資に回せる預金額が少ない ・日本政策政策金融公庫よりも金利が高い ・支店やATMが少ない |

補助金と助成金

補助金と助成金は法人が利用するイメージがありますが、個人事業主でも利用できます。基本的に、国と地方自治体により交付されるので、返済義務はありません。

しかし、複雑な要件を満たし、審査に通過しなければならないといった特徴があります。

補助金は、公募期間が決まっており、事業に合った補助金を自身で選ぶ必要があります。募集要項を確認して適切な申請書を作成します。手続きが大変なため、一般的には専門家のサポートを受けて申請することになります。

また、補助金の交付は後払いになる点に注意が必要です。補助金の事業を実施する際には、予算を立て替える必要があります。例えば、IT導入補助金を利用する際は、先にITツールの費用を支払った後に、補助金が振り込まれます。

そのため、ある程度の資金を用意して資金繰りに注意しながら、事業を実施しなければなりません。

さらに、補助金によっては「事業の支出明細」を作成し、契約書や請求書、納品書などの書類を提出して、実績報告をする必要があります。実績報告を怠ると、補助金が支払われないことや返還義務が生じるため注意が必要です。

一方、助成金は一定の要件を満たすことで給付されます。厚生労働省の雇用調整助成金がよく知られています。補助金と助成金のメリットとデメリットをまとめると下記のとおりです。

| 助成制度 | メリット | デメリット |

|---|---|---|

| 補助金 | ・返済不要 ・実績を残すと今後も採択される可能性がある ・種類が豊富 | ・情報収集に手間がかかる ・後払いのため、立て替える必要がある ・受給できない場合がある |

| 助成金 | ・返済不要 ・応募期間が決まっていない ・一定の要件を満たせば、審査に通る | ・情報収集に手間がかかる ・種類が少ない |

ビジネスローン

ビジネスローンも、個人事業主が活用できます。事業資金専用の金融商品であり、多くの方が資金繰りに利用しています。

ただし、ビジネスローンの利用は注意が必要です。ビジネスローンは金利が高いことも多く、銀行融資の審査に影響を及ぼすこともあります。ビジネスローンの利用状況によっては、銀行融資ができなくなることがあります。

しかし、最近では個人事業主向けに金利の安いサービスも増えています。銀行融資よりも借り入れがしやすいため、戦略的に利用するのもいいでしょう。

利用目的と返済計画をしっかりと立てることでキャッシュフロー改善や事業改善に繋げることができます。

ビジネスローンのメリット・デメリットは下記のとおりです。

| メリット | デメリット |

|---|---|

| ・総量規制の対象にならない ・融資スピードが早い ・担保・保証人が不要 | ・銀行融資に悪影響を及ぼすおそれがある ・金利が高い ・借入限度額が低い |

ビジネスローンのデメリットを踏まえて利用するかを検討しましょう。

ファクタリング

ファクタリングとは、売掛債権をファクタリング会社に譲渡することにより、支払期日前に資金調達する方法です。

実質的な融資ではありませんが、個人事業主が活用しやすい資金調達として注目を集めています。

ファクタリングの最大のメリットは、運転資金などが必要な場合に最短即日で資金を調達できることです。ただし、売掛債権額から差し引かれる手数料が高いのがデメリットです。

ファクタリングの利用が増える前は、個人事業主や中小企業にとっての資金調達先は銀行がメインでした。しかし、銀行で融資を受けるには時間がかかるため、資金繰りが悪化したとしても、間に合わないというのが実情でした。

即日で資金調達できるファクタリングのおかげで個人事業主や中小企業の資金繰りの改善がしやすくなりました。

ファクタリングのメリット・デメリットをまとめると下記のとおりです。

| メリット | デメリット |

|---|---|

| ・最短即日で資金調達できる ・負債ではないため信用情報に影響はない ・審査対象は売掛先であり自社の経営状況は重視されない | ・銀行融資の金利と比べて手数料が高い ・売掛先にファクタリングしたことを知られるおそれがある ・悪徳業者に騙されるリスクがある |

金融庁によるファクタリングに関する注意喚起があり、デメリットについても気を付けるようにしましょう。

クラウドファンディング

クラウドファンディングは、法人・個人問わず利用できます。クラウドファンディングを利用することで、不特定多数の人たちから資金を調達できます。

資金調達だけでなく、モノやサービスのテストマーケティングなどに利用する方も多くいます。

例えば、新商品の開発をクラウドファンディングで行うことで、発売前に市場の需要をリサーチできます。最近は資金調達よりもマーケティング面において有効活用される事例が増えています。

クラウドファンディングは、銀行融資や補助金・助成金、ファクタリングなど、これまでとは違った資金調達方法であると言えます。クラウドファンディングには、次の6種類があります。

- 寄付型

- 購入型

- 融資型

- 株式型

- ファンド型

- ふるさと納税型

クラウドファンディングのメリット・デメリットをご紹介します。

| メリット | デメリット |

|---|---|

| ・迅速に資金調達できる ・テストマーケティング可能 ・新たな投資先を提供 | ・目標金額に達しないことがある ・支援者とのトラブルが生じることがある |

売掛債権担保融資

売掛債権担保融資とは、売掛債権を担保として融資してもらう方法です。ファクタリングは、請求書の買取であるのに対し、売掛債権担保融資はあくまでも融資である点に違いがあります。

自社の信用力を基に審査されるため、経営状況が厳しい場合は融資を受けることができません。一方、ファクタリングは売掛先の信用力が重視されます。売掛債権担保融資が難しい場合は、ファクタリングを利用するのがよいでしょう。

売掛債権担保融資のメリット・デメリットは下記のとおりです。

| メリット | デメリット |

|---|---|

| ・信用が低くても融資を受けられる ・個人事業主でも融資を受けやすい | ・売掛債権を担保にすると倒産リスクが高まる ・融資が受けられない可能性がある |

個人事業主の資金調達における注意点

個人事業主の資金調達における注意点として、次の2つが挙げられます。

それぞれについて、解説します。

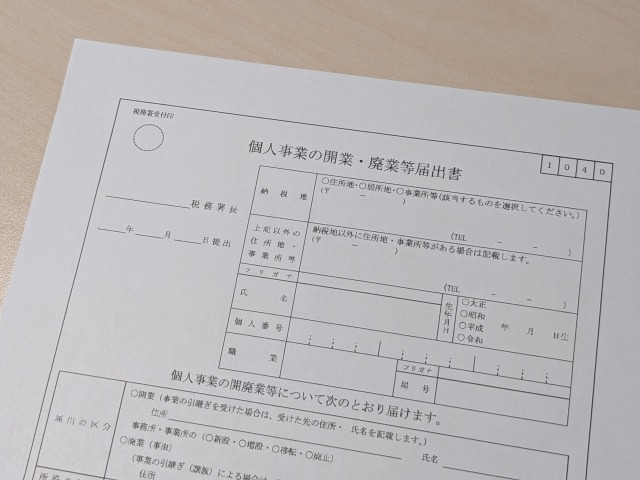

開業届の提出と確定申告を行っておく

開業届と確定申告は、個人事業主の資金調達において最重要と言えます。融資等を検討している方は、問題がないか今一度確認しておきましょう。

開業届の提出

個人事業主が資金調達するにあたっては、開業届を税務署に提出している必要があります。開業届を提出せずに事業を行っている方は、融資等の要件を満たさないため、資金調達ができなくなります。

開業届は、事業を開始してから1ヶ月以内に提出しなければならないと所得税法に定められています。開業届を提出しなくとも罰則はないため、対応していない方もいらっしゃるかと思います。

開業届を提出することが、個人事業主が融資を受ける条件となるため、早めに対応しておきましょう。

確定申告書を行っておく

開業届の提出に加えて毎年の確定申告も行いましょう。個人事業主が融資を受けるには、確定申告書の控えが必要となります。

特に、国からお金を借りる場合は、税金をきちんと支払っていることが求められるため注意が必要です。確定申告を忘れている方は速やかに期限後の確定申告を行いましょう。

融資の審査に通るためのポイントを押さえる

信用力の低い個人事業主が、融資の審査に通るために重要なポイントについて解説します。

自己資金

融資を受けるには、一定の自己資金が必要です。自己資金の無い方であっても融資を受けることはできますが、基本的に自己資金が求められるのが実情です。

例えば、日本政策金融公庫は一般的に3割程度の自己資金がないと融資を受けるのが難しくなります。

特に、法人と比べて信用力が低く見られる個人事業主にとっては、自己資金を少しでも多く貯めておくことで、希望に見合う資金調達ができる可能性が高まります。

一方で、自己資金が多くあるからといって、必ず審査に通るわけではありません。

融資の返済計画や事業計画に妥当性が求められます。融資においては、自己資金と事業計画の両方を早めに準備しておきましょう。

資金使途

融資額をどのように使っていくのかを説明する「資金使途」も重要なポイントです。事業の拡大や経営状況改善のため、妥当性のある費用がかかることを説明しなければなりません。

設備投資や運転資金に、いくら使うのかなど詳細な資金使途を計画しましょう。

また、資金使途の結果、どのように売上が上がり経営改善に寄与するのかをシミュレーションしておくことも大切です。

事業計画

事業計画は、融資において最重要の要素です。

実現可能性のある事業計画かどうかが、融資の審査基準となります。融資の面談時には、作成した事業計画について、妥当性のある根拠を元に説明する必要があります。

実現可能性の低い事業計画の場合、たとえ自己資金が豊富であったとしても融資は受けられないことになります。

融資希望額

融資希望の妥当性は、事業計画に基づいて判断されます。事業において必要性のある費用かどうかを厳しく判断されます。

他の代替案を比較した際に、適切であるかなどがチェックしています。

事業資金として、余剰に融資を受けておきたいといった事業者も多くいますが、妥当性のある金額しか融資を受けることは難しいでしょう。

返済能力

銀行や信用金庫等の融資機関にとって、個人事業主の返済能力があるかどうかは融資の判断をする上で重要です。貸し倒れのリスクを回避し、融資した資金の回収を確実に行うために、返済能力の高さが見られます。

過去に、融資機関への返済実績や確実性の高い収益見込みを説明することで返済能力を担保できるでしょう。

信用情報

信用情報とは、クレジットカードの支払いやカードローンの利用履歴等の情報を指します。仮に、カードの返済が滞った場合、信用情報機関に登録されます。

他にも滞納や債務整理を行うと融資審査に落ちる可能性が高まります。信用情報をクリアにするためにも、返済の返済の滞りを解消しておきましょう。